发布日期:2024-11-10 来源: 网络 阅读量()

截至2024年9月30日,上海龙创汽车设计股份有限公司(简称“龙创设计”)上市状态显示为“中止”。深交所网站显示,龙创设计2024年8月6日更新了申报稿,至今仍未上会。本次IPO龙创设计拟发行不超过2841万股,占发行后总股本比例不低于25%,共募资48031.21万元,用于纯电智能汽车平台项目、电子电气架构研发项目、协同研发平台系统建设项目、补充流动资金。由此计算,龙创设计IPO发行后估值不低于19.21亿元。

龙创设计核心业务为汽车整车设计,专注于为国内外各大汽车主机厂提供从概念设计到车型产品落地量产的全流程研发解决方案。2021年-2023年,公司实现营业收入分别为53779.64万元、76128.71万元和80943.79万元,归母净利润分别为3671万元、10984万元和9037万元。

龙创设计预计2024年1-6月营业收入为40000万元至45000万元,与上年同期相比波动-4.37%至7.59%;扣非后归母净利润为4300万元至4800万元,与上年同期相比下降13.36%至3.29%。

从经营活动现金流看,2021年-2023年,龙创设计经营活动产生的现金流量净额分别为2083.07万元、8811.36万元、11206.19万元,与净利润数据基本吻合。

截至2021年末、2022年末和2023年末,龙创设计合并财务报表中应收账款及合同资产的原值合计分别是28570.63万元、36453.95万元及37855.28万元,坏账准备及减值准备合计分别为5558.87万元、6505.4万元及5539.03万元。

值得注意的是,龙创设计的应收账款占各期营业收入比例居高不下。2021年、2022年和2023年,应收账款账面价值占各期营业收入比例分别为35.92%、35.49%、40.25%。将坏账准备考虑在内的话,应收账款余额占营收比例分别为41.98%、37.29%和40.58%。这表明,龙创设计的回收资金效率较低,盈利质量不高。

招股书显示,龙创设计应收账款坏账风险很高。2021年、2022年和2023年,龙创设计计提坏账准备占各期应收账款余额比例分别为23%、21%、16%,虽然计提比例下降,但平均水平依然很高。

需要指出的是,2020年-2023年,龙创设计实际核销的应收账款分别为406.78、3230.62万元、620.75万元、1551.87万元,过去四年累计核销应收账款5810万元。

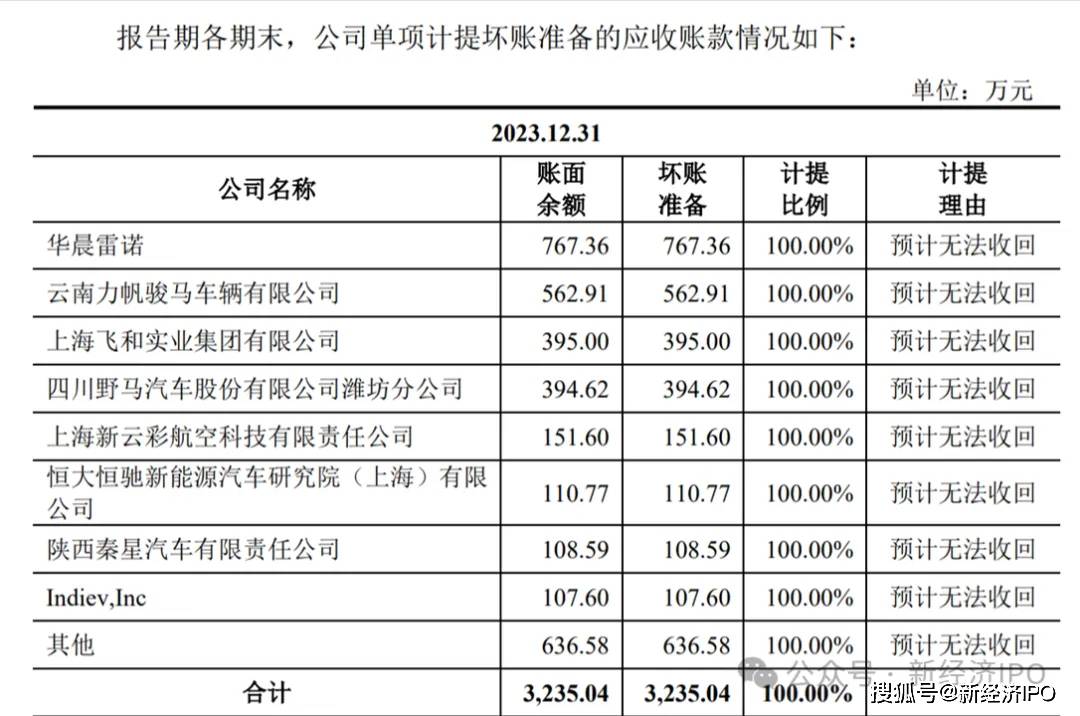

截至2023年末,龙创设计还对近10家公司的应收账款计提坏账准备,合计金额高达3235万元。这些无法偿还欠款的公司包括华晨雷诺、云南力帆骏马、四川野马汽车、恒大汽车等。

上述已经核销的应收账款加上计提的坏账准备合计接近9045万元,按过去四年平均应收账款账面余额计算,龙创设计的坏账率高达9%。

招股书显示,2020年-2023年上半年,龙创设计应收账款实质性逾期金额占比从32.74%逐步下降至约9.73%,虽然占比下降较快,但考虑到应收账款基数从1.76亿元猛增至4.53亿元,龙创设计整体坏账规模越来越大。这从侧面说明,龙创设计在追求营收的同时,放松了对客户的信用审核,虽然销售规模增长较快,但质量不高,潜在风险突出。

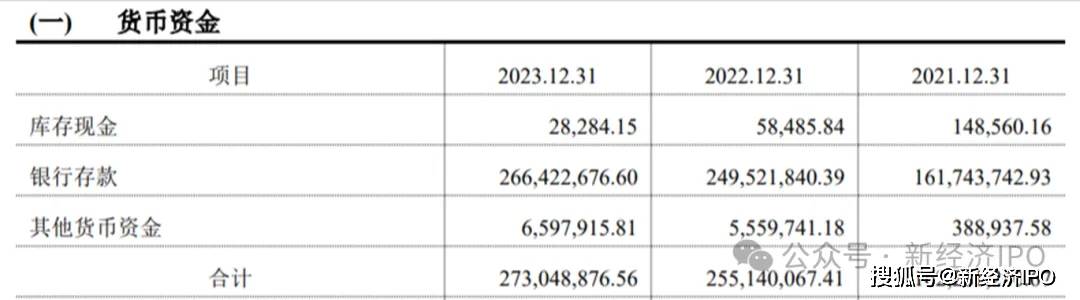

根据招股书,龙创设计截至2022年末和2023年末的银行存款分别约2.49亿元和2.66亿元;同期,龙创设计存在1亿元的银行短期借款。

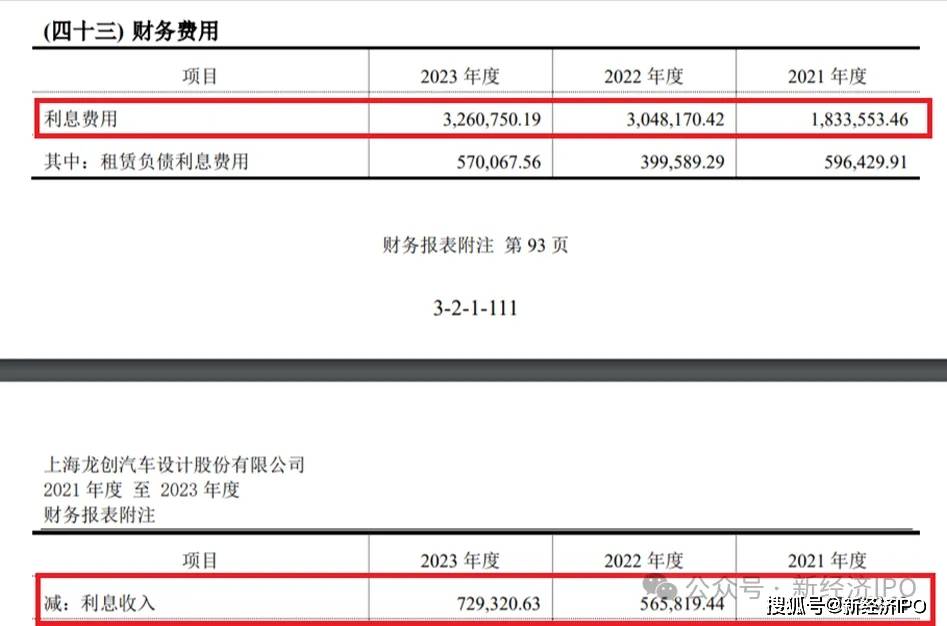

审计报告显示,龙创设计2021年-2023年的利息费用分别为183万元、305万元、326万元,同期利息收入分别为47万元、57万元、73万元。这说明,上述报告期末的银行存款并未长时间停留在账户内,龙创设计存在明显的。但是,在背负短期银行借款、且IPO存在巨大不确定性的情况下,龙创设计竟在报告期初斥资1.6亿元建设研发基地。

招股书显示,龙创设计的华东研发总部基地工程项目预计投资金额为15900万元,预计投入使用时间为2023年年末。截至2021年末、2022年末、2023年末,该工程投资增加金额分别为5499万元、6001万元和2214万元。报告期内三年累计增加投资1.37亿元。

招股书披露显示,2020年9月,龙创设计与上海亚泰建设集团签署华东研发总部施工总承包合同,采购总额为1.33亿元。

新经济IPO注意到,龙创设计在2015年-2019年的历年年报中没有披露过所谓“华东研发总部基地”的投资计划。

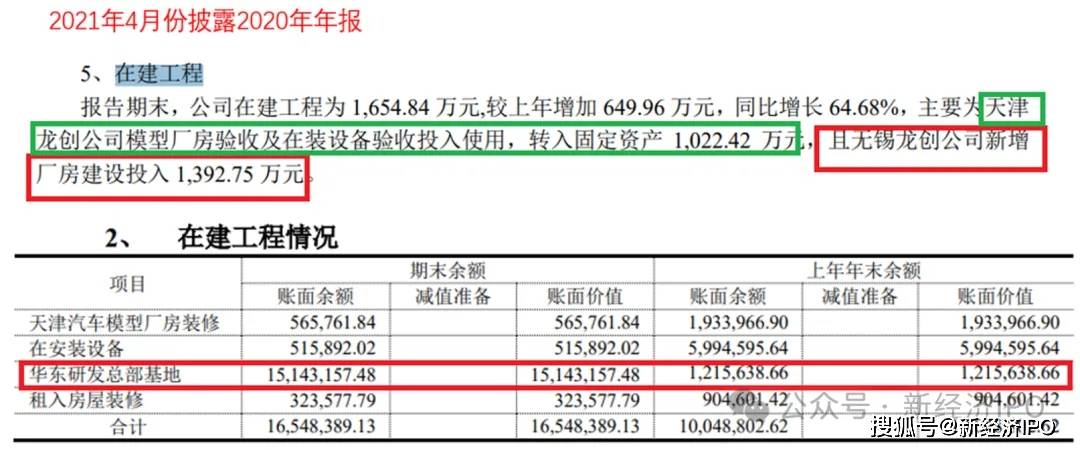

2019年年报中在建工程曾披露过一项“无锡办公楼装修”项目,余额只有121.56万元。然而,到2021年4月份披露的2020年年报中,龙创设计突然增加了一项“华东研发总部基地”的工程,而且标注期末余额为1514万元,并表示上年年末余额为121.56万元。从数字看,该在建工程正是2019年年报中的“无锡办公楼装修”项目。

2020年半年报中,龙创设计披露称,公司在建工程为1386.13万元,较上年末增加381.25万元,增长 37.94%,主要为新增浙江艾萨克厂房装修投入184.56万元,天津龙创世纪新增厂房装修费73.54万元。此外,无锡办公楼装修新增约55万元。

2020年年报中,龙创设计披露称,天津龙创模型厂房验收及在装设备验收投入使用,转入固定资产 1022.42 万元,且无锡龙创公司新增厂房建设投入1392.75万元。

但是,2020年末的在建工程情况则显示, “华东研发总部基地”期初余额为121.56万元,期末余额为1514.32万元,差额1392.75万元。显然,这里的“华东研发总部基地”指的就是上面的“无锡龙创公司新增厂房”。

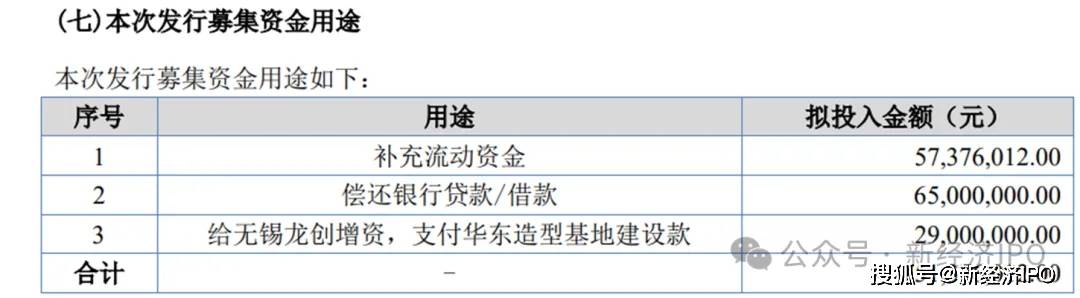

2020年10月,龙创设计披露定向发行股票说明书修改稿,将募资金额由5600万元上调至1.51亿元,其中包括支付华东造型基地建设款2900万元。这里的华东造型基地是否就是所谓的“华东研发总部基地”呢?

建造一个研发基地到底要多少钱?从龙创设计过往实践看,2020年初投入使用的北方的研发总部基地“天津汽车模型厂房工程”预算只有2400万元,和上方2900万元的华东造型基地基本接近。

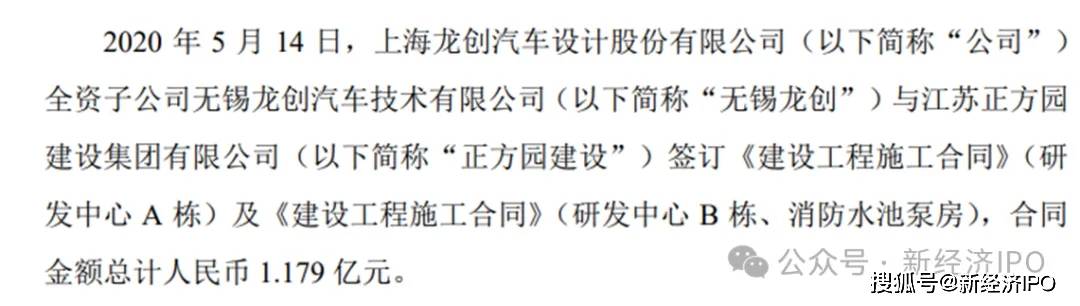

不过,2020年5月,龙创设计突然公告称,子公司无锡龙创汽车技术有限公司与江苏正方园建设集团有限公司签订《建设工程施工合同》(研发中心A栋)及《建设工程施工合同》(研发中心B栋、消防水池泵房),合同金额总计人民币 1.179 亿元。龙创设计2018年、2019年和和2020年扣非后净利润分别为3652万元、4283万元、3136万元,合计为1.1亿元。这意味着,龙创设计拿出3年的净利润来建造两座研发中心大楼,这样做的目的是什么?

非常奇怪的是,江苏正方园建设集团签署合同4个月后,无锡龙创突然在2020年9月7日发布公告称,因项目推进过程中双方存在施工方案争议,为更好推进华东研发总部基地的建设进度,经各方友好协商,于 2020 年 9 月 4 日正式签订了《施工合同解除协议书》。根据协议内容,江苏正方园已经完成了现场临建、临电、临水、临时道路、试桩、施工现场的围挡、门头的安装以及弱点通信、监控等安装工作;不过,施工图纸中的施工范围尚未正式开始实施。经协商,原结算总价为331万元,最终结算价为220万元。

两天后,2020年9月9日,无锡龙创立刻宣布与上海亚泰建设集团有限公司签订《华东研发总部基地项目施工总承包合同》,合同金额为1.23 亿元,比此前的1.179亿元略有增加。

龙创设计在运营资金非常紧张的情况下投入1亿多元建设研发中心,足以说明这一项目的急迫性,但是,项目2020年开始动工,2023年底尚未完全交付使用,又似乎说明龙创设计并不是那么着急。

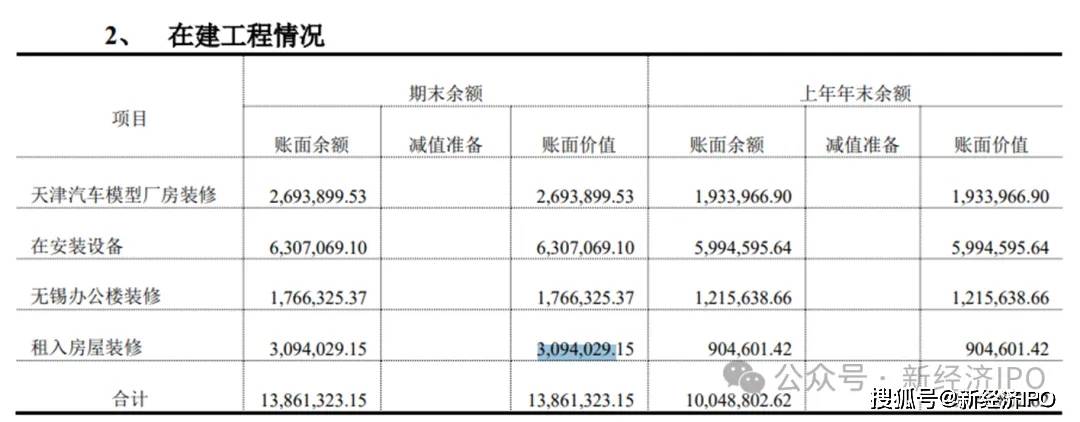

招股书显示,截至2023年末,龙创设计在建工程余额分别为7163.59万元、13572.00万元和9849.66万元。2023年末,公司在建工程账面价值较2022年末下降3722.33万元,主要系华东研发总部基地部分工程竣工验收转固所致。

2023年底,研发总部项目投资已经基本结束,但龙创设计仅验收并转固了3722万元,占总投资(1.59亿元)的23%。从工程耗时以及拖延不转固看,龙创设计有利用在建工程进行利润调节或舞弊的重大嫌疑。众所周知,通过在建工程将费用资本化,首先可以美化报告期内现金流和利润表,也可以将各种其它费用隐藏在项目开支中;其次通过控制工程进度,延迟转固,减少折旧压力。

龙创设计在华东研发总部基地上就采取了将费用资本化的手段。新经济IPO注意到, “华东研发总部基地”在历年财报中不断变换面孔,一开始是“无锡办公室装修”,后来又变成“无锡龙创公司新增厂房”,还有一个名字叫“华东造型基地”。这就让人费解,龙创设计的“华东研发总部基地”项目里到底装的是什么?

通过资产负债表造假,配合营收和净利润造假,是很多IPO公司财务舞弊的常见手段。其中,应收账款、在建工程等项目都是重灾区。

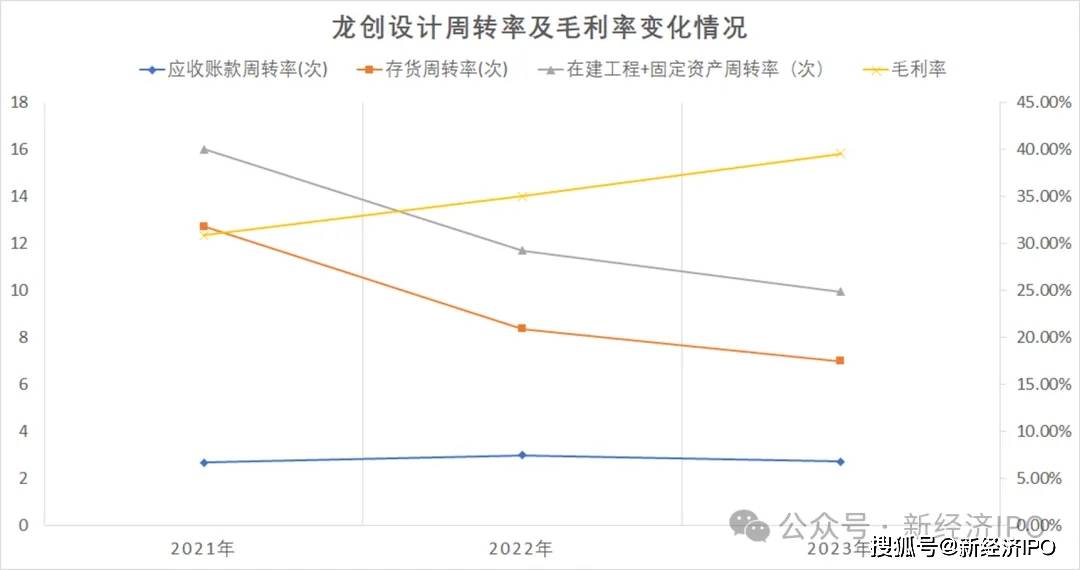

将龙创设计2021年-2023年期间的应收账款、存货以及在建工程+固定资产周转率进行统计,我们可以发现,2021年以来,在建工程+固定资产周转率一路走低,但矛盾的是,龙创设计2021年-2023年的毛利率却一路走高,分别为30.89%、35%、39.6%。

从招股书看,龙创设计报告期内研发费用率分别为8.37%、6.35%和6.29%,低于同行业可比公司水平。

此外,根据回复函,龙创设计虽然号称拥有技术研发人员1577人,占员工总数81.16%,但并无专职研发人员,而且龙创设计自称,其研发工作以研发项目小组的形式推进,根据项目研发需求抽取部分设计人员参与项目研发,公司存在研发人员与业务人员重叠的情形。简而言之,龙创设计的研发人员并不是专职岗位,业务人员也可以随时参与研发工作。由此可见该公司的研发门槛并不高。

龙创设计对研发工作是否重视?其核心技术人员就是最好的证明。根据招股书,美嘉体育注册徐亦航和聂建华是龙创设计的两大核心技术人员,其中徐亦航为公司获得专利授权21项,其中发明专利4项;聂建华为公司获得专利授权34项。

徐亦航的资料显示,他毕业于江苏大学汽车工程专业,本科学历,2001年-2003年在江苏友谊汽车担任工艺工程师,这是他加入龙创设计前唯一的3年汽车行业从业经验。江苏友谊汽车是张家港的一家客车生产企业。

聂建华毕业于南昌大学机电一体化专业,大专学历,与汽车设计专业距离更远。值得注意的是,1995年-2000年,聂建华任景德镇市木材加工厂技术员。2000年-2002年在长虹华意压缩机担任工艺员。聂建华两段工作经历都与汽车行业无关,那么,他又是如何获得汽车设计行业34项专利的呢?

从上述两名核心技术人员资历很难看出龙创设计对研发有多重视,既然如此,龙创设计豪掷1.6亿元(相当于公司报告期前四年净利润之和)建设研发基地的动机就非常可疑,如此大手笔的投入真的是为了研发还是借在建工程之名暗渡陈仓?

新经济IPO注意到,龙创设计报告期内大量使用外包方式完成客户订单,其中其最大客户、有“越南特斯拉”之称的VinFast汽车项目也被两次倒手,从龙创设计手中再次外包给第三方设计公司。

招股书显示,龙创设计的技术外包服务很多流向了关联方。2021年-2023年,龙创设计向重庆昱宇、美嘉体育注册常州华创、长春捷成采购汽车设计咨询及外包服务金额为224.73万元、1281.24万元和309.75万元。这三家公司均系龙创设计离职员工控制或担任董监高的公司。其中,重庆昱宇为离职员工龚露控制并担任监事的公司,常州华创为离职员工马志学控制并担任总经理的公司,长春捷成为离职员工刘阳担任监事的公司。

此外,龙创设计还向离职员工采购汽车设计服务,2021年-2023年,向离职员工直接采购(30万元以下)的合计金额分别为444万元、472万元、278万元。

这些与前员工的关联交易总体规模较大,是否涉嫌资金体外循环?龙创设计在回复函中并没有给出令人信服的解释。

有证据显示,龙创设计甚至将最大客户VinFast的汽车外包项目转包给其他公司。

龙创设计第一大客户为 VinFast,报告期内从 VinFast 获取的收入占比分别为 13.49%、20.28%和34.15%。招股书显示,VinFast项目实际上是辽宁顶层设计及其背后实际控制人张强拿到的项目,后者与龙创设计成立合营公司顶创汽车共同运作VinFast项目。顶创汽车将VinFast SCP项目的诊断服务交给张强的顶层设计公司负责,将项目的设计服务交给龙创设计。

然而,龙创设计拿到VinFast的设计项目后,选择了再度分包出去,自己成了一名“转包商”。根据上海高级人民法院判决书,上海蔚赫信息科技有限公司因为技术服务合同纠纷对龙创设计发起诉讼。

案情起因是2019年,龙创设计委托上海蔚赫为VinFast开发基于纯电动车和燃油车的电子电器架构平台,总合同金额2750万元。2020年7月,因龙创设计对上海蔚赫交付成果不满,拒绝支付尾款,双方发生诉争。不过,在法院判决后,2024年初,龙创设计向上海蔚赫支付了拖欠的尾款。

判决书显示,2020年8月,龙创设计宣布与蔚赫信息解除合作协议后,立刻又与另一家公司签署了技术协议,要求对方为VinFast的车型项目开展整车级的功能安全需求开发。这意味着,龙创设计为最大客户VinFast提供服务时严重依赖外包,而并非其招股书所说的“核心业务不外包”。

颇为讽刺的是,龙创设计对于汽车厂商来说,本身就是一个技术外包商,但这个外包商在拿到一手或二手(如VinFast)订单后,转身再外包给关联方(前员工或前员工设立的公司)或第三方设计公司,在这个过程中,龙创设计扮演的角色更像是一家转介商。如果是这样的话,龙创设计上市的依据意义是什么?

本文内容均依据公开市场信息(包括但不限于招股材料、上市公司财报、工商信息等)撰写,我方追求基于公开信息基础上对资本背后真相的探索,力求做到观点客观公允,但本文信息及观点仅供参考,不构成任何投资建议,亦不承担由任何个人或组织擅自使用该内容引发的任何损失责任。返回搜狐,查看更多